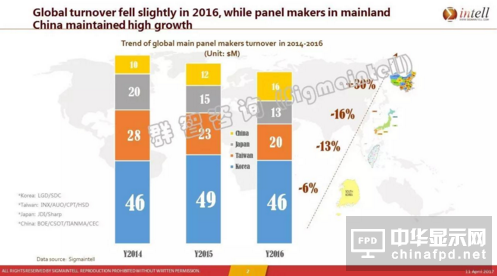

首先来看各地区营业额,全球总体的面板营业额是逐年下降的,一方面是因为面板价格本身逐年下降。2016年相比2015年,下降了5%,最大的影响因素是汇率。2016年,美元增值,其它币种贬值,直接影响了各家面板厂的营收。另一方面,2016年上半年面板价格处于较低水平,尽管下半年面板价格有所回升,但总体而言,2016年全年面板平均单价低于2015年。

分地域来看,中国大陆增长30%,日本下降16%,台湾地区下降13%,韩国下降了6%。中国大陆能有如此大幅的增长,主要是因为产能的快速增长,所以使整个营收额快速增长。另外,中国大陆产品结构也在不断升级,如手机方面LTPS的占比大幅提升、大尺寸方面55英寸产品大幅增长。台湾地区、日本、韩国的营收额都是下降的,韩国营收额下降的主要原因,一是SDC关闭产线,2015年关闭了一条5代线,2016年又关闭了一条7代线;二是LGD大尺寸产能从TFT-LCD向OLED转移,因此产能也有所折损。当然,韩国的下降幅度整体低于日本和台湾地区,这主要是得益于韩国的产品和技术有很好的竞争力。

接下来是各厂商的营业利润率,可以明显看到各厂商的收益情况。先看BOE和天马,由于中国厂商还在起步阶段,技术水平还在逐步提升中,营业利润率表现并不十分优秀。华星光电的营业利润率表现是非常优秀的,主要是因为华星光电“效益最大化,成本最低化”,T1产线重点生产32英寸,T2产线重点生产55英寸,同时,还采用众多国产化材料。SDC的营业利润率很好,主要是它的手机OLED收益性非常好。另外,日本的JDI营业利润率很好,主要是它的高端产品比较多,如LTPS的,供应苹果等品牌厂商。LGD大尺寸OLED是在亏损,中小尺寸产品过多依赖苹果,而苹果的采购价格并不高。台湾的两家厂商,因为2016年年初遭遇了地震,所以整体营收是下降的,尤其是群创的下降幅度更大,主要是群创在中小尺寸方面没有很强的竞争力。总的来说,中国厂商盈利性低于海外厂商。

这一页是各地区厂商的出货面积。群智咨询(Sigmaintell)数据显示,2016年,中国面板厂商的出货面积同比增加32%,日本面板厂下降10%,韩国与台湾地区基本与去年持平。中国出货面积大幅增长的原因,最主要是因为产能扩张,2016年,BOE的重庆,华星光电的T2由70K增长至120K,CEC的南京去年三季度已经满产达到60K,LG广州也从120K增长到了150K。日本出货面积的下降,主要是因为Panasonic 8.5代线的关闭,导致日本产能的下降。

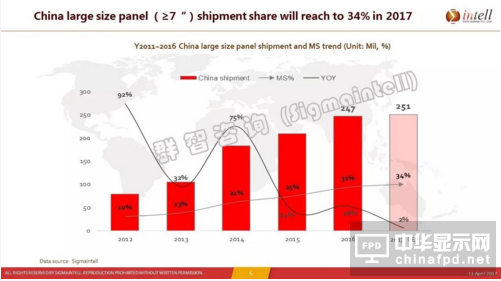

这是7英寸以上大尺寸的分析,包括7英寸以上大尺寸中国区的出货、占比的增长幅度和同比的增长幅度等三个维度。群智咨询(Sigmaintell)数据显示,2016年,中国7英寸以上大尺寸的出货面积是2.47亿,同比增长18%,在全球的占比达到31%。2012-2016年,中国的7英寸以上大尺寸的出货面积增长幅度是很大的,每一年的增长幅度都很大,而且占比也在快速提升。但根据群智咨询(Sigmaintell)的预测,2017年这一增长幅度将会减少到2%,最主要的原因是之前提到的中国厂商盈利情况并不理想。因此,2017年,中国厂商将会把精力更多地集中在提升盈利性方面,预计会增加大尺寸出货,调整产品结构,整体的良率将会受到一定影响,因此,出货方面量的提升不会太大。

接下来是TV面板在全球各地区的占比。中国大陆的TV面板出货2016年达到30%,台湾地区和韩国都在下降。主要原因还是中国大陆BOE、华星光电等产能的增长,使得TV面板出货大幅增长。台湾地区因为2016年年初的地震,影响了整体的出货。

我想着重强调一下中国厂商在大尺寸面板出货方面的成就。在TV面板方面,尤其是在48英寸以上,中国厂商有非常大的增长,主要是因为华星光电T2产能,从70K扩展到120K,而T2产线重点是生产55英寸。台湾地区和韩国是下降的。韩国48英寸以上TV面板出货下降,主要是因为2016年年初三星进行曲面相关产线改造,造成韩国占比的萎缩。

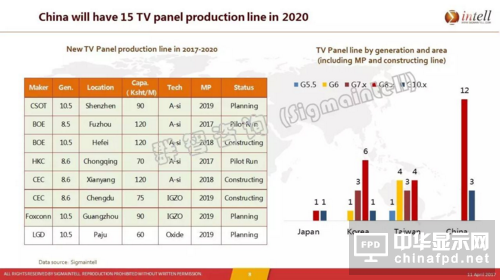

上图我们统计的是各厂商产线建设、量产的情况。到2020年,群智咨询(Sigmaintell)预计,中国将有15条TV面板面板生产线。新增的8条产线,7条在中国,其中10.5代线4条(BOE、华星光电、富士康),8.6代线3条(惠科、CEC 2条),8.5代线1条(BOE)。另外,LG在坡韩国州还有1条10.5代线。到2020年,整个中国已建和在建的TV面板生产线共计15条,包括12条8.5代线和3条10.5代线。到2020年,TV面板的生产将集中8.5代、10.5代等高世代线,因此中国将更适合TV面板的生产,具有更强的竞争力。

接下来看一下,中国TV面板的自给率,这里统计的是中国TV的面板厂商和品牌厂商所采购的量。中国政府希望中国TV面板的自给率要达到80%,根据群智咨询(Sigmaintell)的测算,到2020年,中国TV面板的自给率将达到70%,距离政府的目标还有一定距离。2015年和2016年在40%-50%之间,2017年开始将会稳健提升,到2020年达到70%以上。这其实是中国的面板厂和整机厂之间配合的过程,不会有快速的提升,因为中国的整机厂大部分的销售是集中在中国国内,而中国也是全球高端化TV产品最大的市场,55英寸的占比已经达到30%,UD的占比已经达到40%,中国TV整机厂对高端化产品的需求是很强的,但是中国的面板厂技术实力还在发展的过程中,所以中国的面板厂还无法真正满足中国整机厂的需求。中国整机厂未来会越来越向海外发展,对中国面板厂产能的消耗是会呈现出缓慢而稳健的态势,中国TV面板的自给率也将稳定增长。

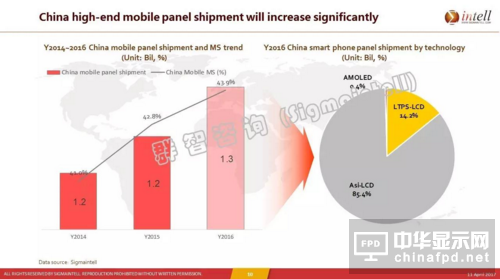

手机方面,群智咨询(Sigmaintell)数据显示,2016年,中国手机面板出货量是13亿,在全球占比44%,整体上,中国手机面板出货是在稳健增长的。从右图可以看出,中国手机面板仍是以a-Si LCD为主,LTPS LCD有一定的份额,2016年达到了14%。OLED才刚刚开始,我们预计中国手机OLED面板需要较长的发展时间,主要是因为OLED技术方面还比较薄弱,以及因此造成的中国厂商对OLED产能的扩充并不是非常激进,另外对上游材料、设备等的把控仍有一定的难度,因此中国手机面板出货量的增长将比较缓慢,需要一段时间。

群智咨询(Sigmaintell)预计,到2019年,中国将有9条OLED面板生产线,像BOE、天马、微信诺、华星光电、Truly都有投资计划,但是在产能规划上相比海外都比较小,不到50K,没有像三星G6产能规划120K,最主要的原因还是技术不够成熟,因此投资相对比较保守和谨慎。所以,我们认为,OLED的发展,中国仍需要一定的时间。#p#分页标题#e#

2017年及以前,中国OELD的占比是很少的,从2018年开始,占比会有较大提升,到2020年,全球将有20%的OLED面板由中国提供,67%产自韩国。整个过程很难一蹴而就,需要一定的时间,大概2-3年的时间,进行技术积累和上游厂商竞争实力的积累。

从各地区产能的占比来看,群智咨询(Sigmaintell)预计,到2019年会形成中国大陆、台湾地区和韩国三足鼎立的局面。中国将会以快速的增长来压低韩国、台湾地区的占比。目前,中国很多产品还在起步阶段,我们预计,到2019年供应面积占比将达到35%,届时三足鼎立的局面形成,真正的竞争将从这个时候开始,变得非常激烈。值得一提的是夏普,它被鸿海收购,属于台湾地区,所以2017年台湾地区的占比有明显提升。

中国厂商的扩张,对全球面板市场而言,是机会也是挑战。机会方面,中国厂商的扩张意味着将会有更多的面板提供给品牌厂商,面板将会越来越丰富。中国的投资也会给材料、设备、专利厂商带来机遇。挑战方面,群智咨询(Sigmaintell)认为,由于产能的快速扩张,将对整个面板市场供需和价格造成比较大的挑战。另外,中国厂商的收益性堪忧,今后一段时间中国厂商的收益性仍会偏低。

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们