[内容摘要] LED主要业务是通用照明市场,全球市场持续疲软。2017年中国各大LED芯片厂持续扩产,进一步加剧价格战,造成海外厂商部分订单转移、中小厂商因产能劣势逐渐退出市场,面对LED芯片行业大洗牌带来的营收和利润双降,各大LED芯片企业开始重新调整战略,在Mini/Micro LED芯片等中高端领域积极布局。

[关键词] LED LED芯片 Mini/Micro LED 中国LED芯片

01我国LED芯片发展历程

2003年6月中国科技部首次提出我国发展半导体照明,标志着我国半导体照明项目正式启动。

2006年的“十一五”将半导体照明工程作为国家的一个重大工程进行推动,在国家政策和资金的倾斜支持下,2010年我国LED产业规模超1500亿元。

2011年国家发改委正式发布中国淘汰白炽灯的政府公告及路线图,明确提出2016年将全面禁止白炽灯的销售。2011年至2016年为淘汰白炽灯的过渡期,同时也是LED照明行业的快速发展期。

中国LED产业起步阶段,芯片主要依赖进口。近年来,在国家政府政策支持下,我国LED芯片厂商加大研发投入,国内LED芯片行业发展迅速,产能逐渐向中国大陆转移,2017年国内LED芯片供过于求苗头初现,主流芯片厂开始转向高端产能并进行扩产。

02中国LED芯片行业发展现状

1. 市场规模与营收

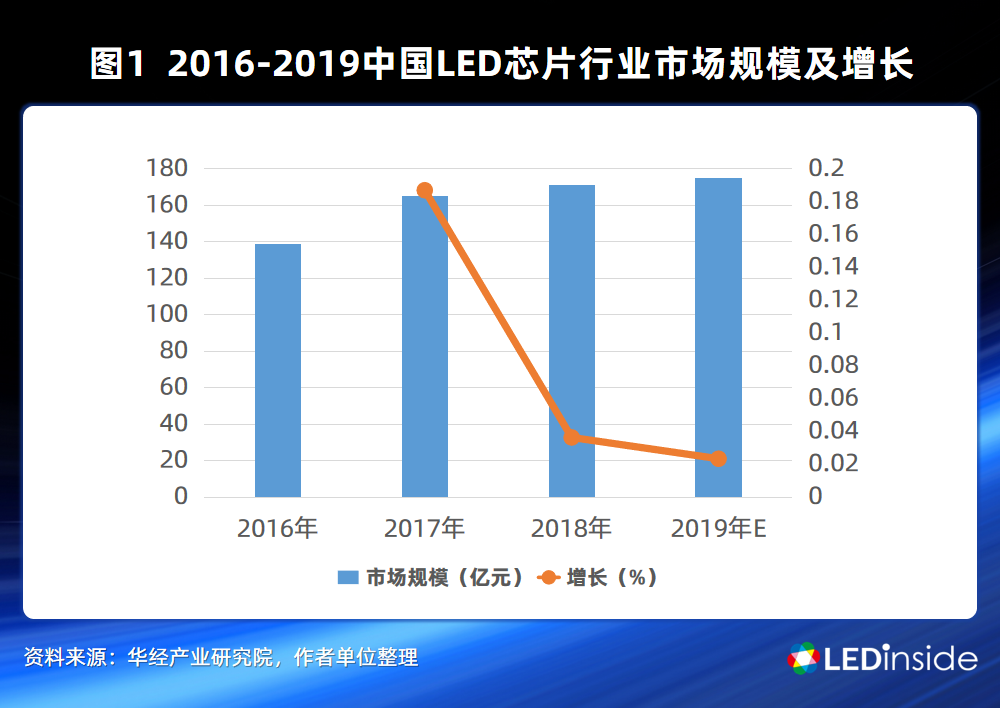

2017年下半年,国内LED芯片大厂扩产引起产能持续释放,2017年开始,LED芯片市场规模整体持续增长,但增速趋于平缓。

2018年,全球经济不景气及中美贸易摩擦、以及房地产调控政策等影响,LED照明业务需求不及预期,供需关系的变化引发价格竞争,终端价格有所下降。同时,由于2017年LED芯片大厂的扩产,产能增速高于需求增速,厂商库存居高不下,导致芯片价格与毛利持续走低。

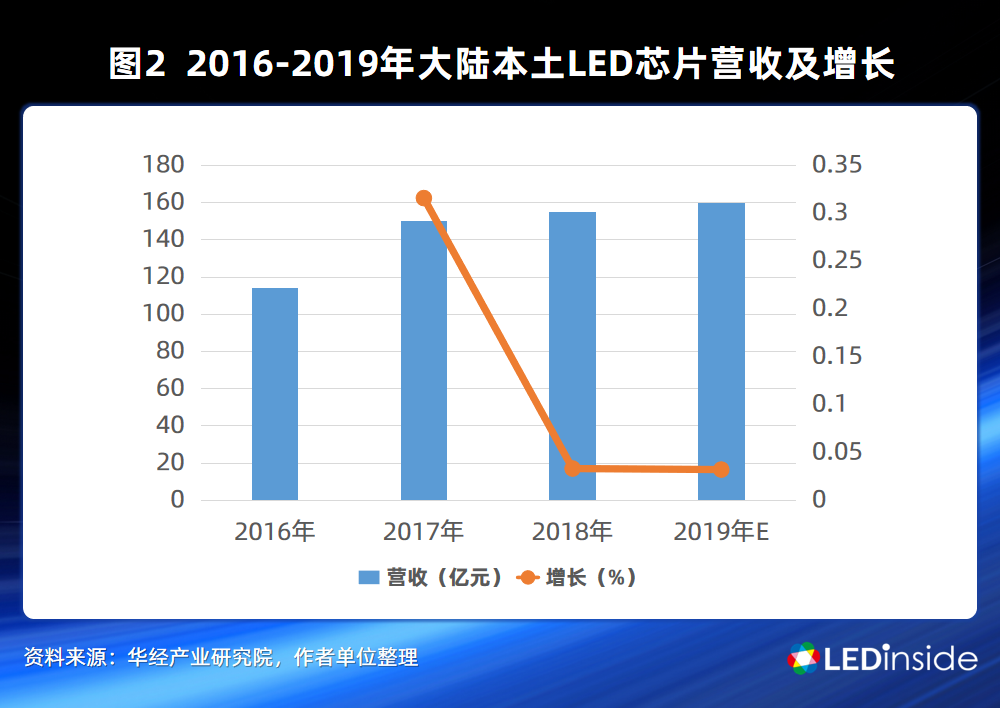

市场规模增长放缓,市场价格下跌,一线大厂三安、华灿、澳洋顺昌等因扩产,营收仍保持稳步上升,而中小型厂商由于产能没有增加,营收下滑,中国大陆总体LED芯片营收增速放缓。

2. 市场供应与出口

近几年的设备国产化降低了LED芯片行业的门槛,促使我国LED芯片技术快速发展,国内技术与国际大厂技术差距逐渐缩小。在供应方面,2018年我国大陆厂商市占率为81%,中国台湾厂商市占率为18%,国际厂商占比仅1%。

出口方面,2018年大陆芯片出口率为12%,包括三安、华灿在内的大陆厂商,芯片已经直接销售至台湾、韩国等市场。

03中国LED芯片行业竞争格局

1. 寡头效应愈发明显

伴随2017年各大LED芯片厂扩产带来的产能释放,LED芯片厂商市占率发生剧烈的变动。

海外LED芯片企业减产,三星、LG 关停部分产能,Cree在高功率芯片上大幅减产,海外LED芯片竞争力下降,部分产品订单转移至国内企业进行代加工,这也是国内芯片大厂扩产的动力之一。

LED芯片产能过剩引起激烈的价格竞争,导致不少芯片厂商营收和净利润双双下降,中小厂商被迫退出市场。

目前,我国LED芯片格局已初步成型,寡头效应愈发明显。2018年,我国前三家LED芯片厂商市占率合计71%。

供过于求的现象主要集中在中低端的通用照明领域,而在高端照明、RGB显示、背光、汽车照明、Mini/Micro-LED等领域,由于技术门槛及行业门槛相对较高,能够符合要求的芯片厂数量相对较少。

2. 龙头厂商纷纷布局高端领域

随着产能规模大幅扩张、产能增速超越需求增速、厂商库存升高、LED价格持续下跌,产业结构陷入调整阶段,LED芯片行业大洗牌,业界芯片厂商大多面临严峻生存考验。各大厂商积极寻求突破口,坚持深耕LED主业,内生增长和外延并举,寻求产业升级机会,实现企业新一轮发展。

① 三安光电(福建厦门)

三安光电LED芯片产量位居全国第一,除巩固主业的优势外,三安光电还围绕LED布局三大中高端新业务:Mini/Micro LED、LED车灯、化合物半导体。

在Mini/Micro LED方面,120亿Mini/Micro LED芯片产业化项目正式启动,此外三安光电与三星达成供货协议,率先将技术转化为实际应用,同时进一步打开国际市场空间;LED车灯方面,三安子公司安瑞光电在汽车整车灯具与全色系LED封装产品上的生产实力,已成为专业的国内汽车灯具厂商;化合物半导体方面,三安光电布局电力电子器件、光通信和滤波器等芯片,均是国内半导体产业亟待突破的领域。

② 兆元光电(福建福州)

与芯片龙头企业相比,同为福建省企业的兆元光电却逆势扩产,2019年7月二期项目全面量产,产能完全释放后,LED芯片产能可达到68万片/月,跻身国内主流梯队,这也意味着公司产品的将有足够的产能支撑以提升市场占有率;在新领域的布局方面,在稳定主业的基础上,兆元光电也不断探索新的领域,专门成立了福建省微间距LED芯片工程研究中心,主要研究Mini LED和Micro LED,为深耕行业做好了准备。

③ 华灿光电(湖北武汉)

出售美新半导体,放弃传感器业务,强化LED外延片和全色系LED芯片业务,聚焦显示、背光、Mini/Micro LED等中高端LED业务,在第三代半导体领域持续积极的研发储备。

在Mini/Micro LED方面,Mini LED已批量供货,Mini RGB芯片和背光Mini LED芯片已达到量产的水平并和国际一线模组厂签订了战略合作协议,Micro LED与国际厂商正进行紧密配合开发,研发进度行业领先;LED车灯方面,正在配合重点客户进行全线研发,已进入后装市场并稳定出货;此外,Flash产品已顺利进入主流手机供应链,红外LED小批量量产中。

④ 乾照光电(福建厦门)

作为红黄光LED芯片龙头企业,乾照光电坚守芯片主业,深耕全色系LED外延片及芯片,自2017年始,在红黄光LED芯片、蓝绿光LED芯片领域,通过外购内扩接连实施扩产计划,扩大市场规模。新兴技术领域方面,加大VCSEL芯片研发生产力度,红外、激光、VCSEL不同的功率目前已经小批量出货;聚焦Mini/Micro LED等显示领域,还与京东方、天马等配合推动其快速商用,Mini LED已可量产,Micro LED样品已出。此外,乾照通过出售一系列参股公司,重点支持显示新领域。

⑤ 澳洋顺昌(江苏苏州)

在原有照明市场,进一步拓展LED上游图像化蓝宝石衬底,扩大规模,强化LED核心技术能力,同时,通过与木林森合作,打通下游需求,提升公司在LED领域的综合实力。在新兴技术领域方面,重点发展显示背光应用,将研发资源集中布局Micro、Mini LED等新的芯片技术上,目前已阶段性完成Mini LED项目的开发。

⑥ 德豪润达(广东珠海)

在LED业务方面,德豪润达在2017年之前,连续三年处于亏损状态,2018行业产能过剩且需求下行加剧LED芯片亏损,2019年德豪润达前三季度亏损1.8亿元,LED芯片业务难以维持正常运营,今年9月关闭LED芯片工厂,11月出售子公司股权,将大部分照明业务出售,未来或将重点发展小家电业务。

⑦ 聚灿光电(江苏苏州)

聚灿光电坚持强化传统LED芯片主业,扩大LED芯片规模,优化结构、提升产品性能、技术创新,改善毛利率,通过扩充现有产能,开拓市场,2019年第三季度扭亏为盈,对于Mini/Micro LED等新兴技术领域对外暂无计划公布。

对于LED芯片行业形势的变化,各大芯片厂商,龙头企业倾向性选择继续巩固LED龙头地位的同时,布局Mini/Micro LED芯片等新型显示领域,研究、发力化合物半导体领域,扩大高端化合物半导体产能,各大厂商意图打开新的市场空间。

04中国LED芯片行业发展总结

1. 供过于求状态或将持续

经LED芯片行业大洗牌,海外企业与国内二三线芯片厂商产能逐步收缩,国内大厂将依靠资金、技术、规模优势继续大规模扩产高端产能,LED芯片产能逐步释放,若无明显的需求爆发拉动,供过于求状态或将持续。

2. 优化传统LED芯片业务

对于传统通用照明产品毛利率的降低,各家企业将持续优化产品性能、提升可靠性和良率等,以降成本为目标。此外,高附加值、高毛利产品比重将提升。

3. 企业走差异化路线

各大企业将寻找新增长点,走差异化路线:一是加强Mini/Micro LED、UV LED、VCSEL等新兴市场产品的开发,提升高端产品的营收占比;二是或将重心转至化合物半导体领域,深化GaAs和GaN材料的研究和应用。

作者:福建省电子信息应用技术研究院 高玲玲

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们