核心观点

产品篇:2022年各大主流应用营收呈现20%以上衰退,大尺寸有望在23年率先修复性恢复

技术篇:本土OLED产能释放,逐步推动OLED渗透加速

竞争篇:2022年全球面板企业呈现不同程度亏损 ,三星/京东方竞争力持续增强

总结篇: 弱增长和再平衡,产品结构升级中挖掘盈利机遇

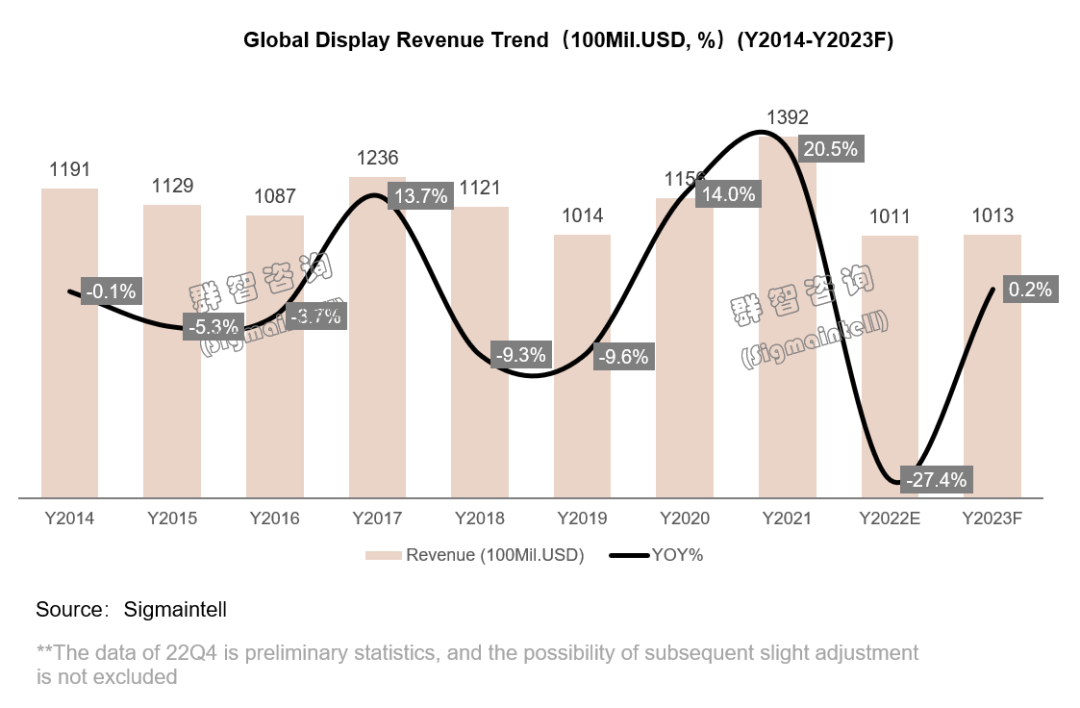

2022年,俄乌冲突、疫情冲击以及大国博弈等多重因素影响下,全球各国经济都受到通胀所扰。根据国际货币基金组织数据,2022年世界平均消费物价指数增长8.8%,全球通胀率达到21世纪以来的最高水平。在全球经济下行、通胀高涨的影响下,消费者需求持续疲软,寒气笼罩了整个消费电子产业。根据群智咨询(Sigmaintell)初步统计,2022年全球新型显示面板产值约1011亿美元,同比下滑约27%。

进入2023年,全球经济仍处于后疫情期中的弱经济周期中,疫情影响依然存在,通胀高企、全球性问题持续,世界经济复苏信号偏弱,2023年世界经济复苏面临较大压力,经济形势谨慎看待。预计2023年消费电子需求将在低位修复性恢复,而新型显示面板行业在去库存、稼动率下调等多重主动策略措施下,产值也将有机会呈现小幅提升,群智咨询(Sigmaintell)初步预测,2023年全球新型显示面板产值将达到1013亿美元,同比呈现微幅增长趋势。

产品篇:2022年各大主流应用营收呈现20%以上衰退,大尺寸有望在23年率先修复性恢复

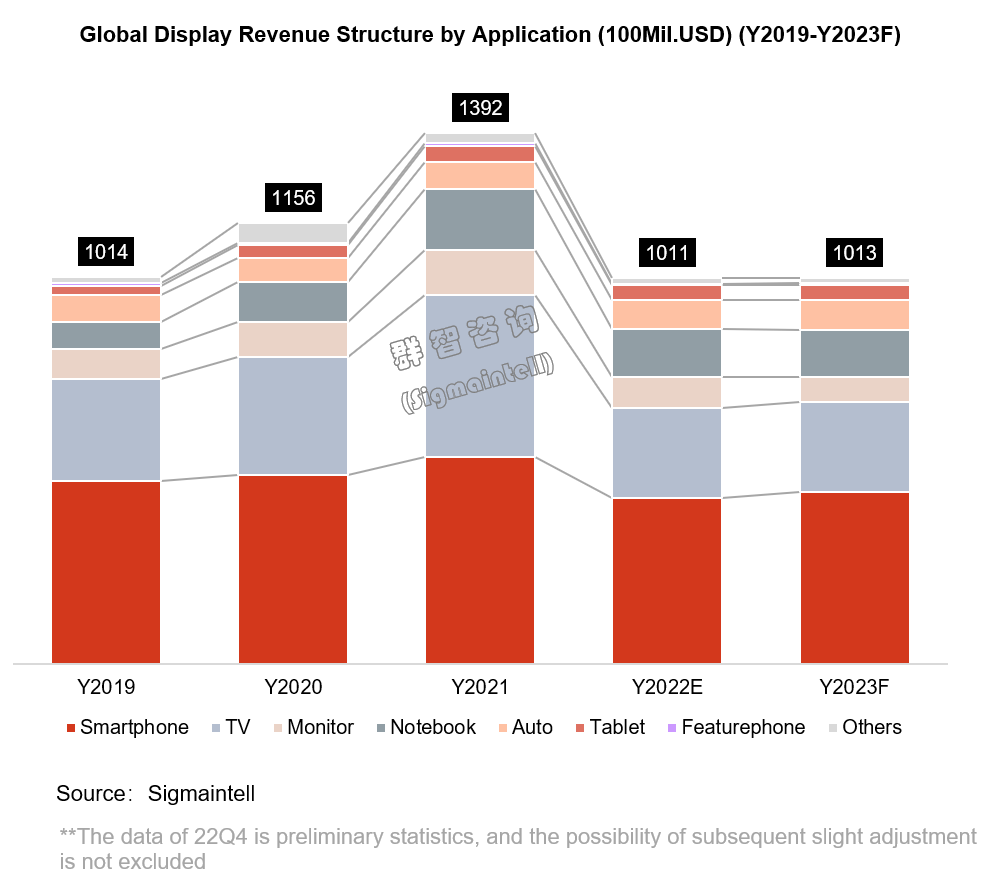

2022年,随着后疫情期换机红利逐渐消退,显示各大主要应用面板营收都有不同程度的跌幅,尤其是电视面板及显示器面板等中大尺寸应用,2022年营收呈现30%以上大幅度衰退,智能手机以及包括笔记本电脑等中小尺寸应用,也呈现20%左右跌幅;车载及XR等新兴应用市场,保持稳定增长态势。具体分析如下:

智能手机面板

随着智能手机发展步入成熟期,消费者换机动力不足;此外部分终端品牌的整机库存处于偏高水位,终端品牌严格控制零部件库存,2022年智能手机面板需求疲软。根据群智咨询(Sigmaintell)初步统计,2022年全球智能手机面板出货约17.6亿片(Open Cell统计口径),同比跌幅约9%。2022年智能手机面板营收约为435亿美元,同比下跌约20%。进入2023年,智能手机面板市场依然缺乏明显的驱动力,预计2023年智能手机面板出货约为17.4亿片,同比微幅下跌约2%。

从面板价格来看,2022年全年,智能手机面板价格持续下行趋势:LCD a-Si面板供需持续维持供大于求的状态,2022年全年累计价格降幅达26%;LCD LTPS面板供应宽松,加之部分品牌持续减单策略,2022年全年累计价格降幅约16%;随着国内柔性OLED面板产能增加,全球智能手机市场需求疲软,柔性OLED价格竞争激烈,全年价格累计降幅约13%;刚性面板需求同比大幅下降,但老项目价格较为稳健,全年平均累计降幅约6%。

TV面板

2022年TV面板经历了异常艰难的一年,全球宏观环境影响下,TV面板需求遭受沉重打击,尤其体现在电视头部品牌三星电子采购策略由高库存运营在年中迅速切换为去库存模式,其他品牌整体采购策略亦趋于保守,面板厂遭受出货数量、面积双双下滑,稼动率创历史新低。根据群智咨询(Sigmaintell)初步统计,2022年全球TV面板预计出货约为2.7亿片,同比下降1%;2022年全球TV面板市场营收规模约为237亿美金,同比大幅下跌44%。展望2023年,需求端大盘动力依然不强,在面板厂持续控产和大尺寸需求复苏的前提下,预计2023年TV面板营收呈基本持平状态。预计2023年TV面板出货约2.6亿片,同比基本持平。

面板价格方面,全球TV LCD面板价格从2021年下半年开始进入价格拐点,持续下跌13个月。随着LCD TV面板价格跌至现金成本以内,头部面板厂商进一步加大减产,2022年三季度起价格逐渐止跌回稳。四季度LCD TV面板经历了短暂价格上行,在终端需求未现恢复的局面下缺乏持续上涨的动力,价格止涨回稳。

笔记本电脑面板

2022年,需求下滑和库存去化是整个笔电市场的两大关键词。在失衡的供需关系下,面板价格持续走低,全球笔电面板市场经历着后疫情时代的至暗时刻。一方面终端需求全盘性下滑,教育、消费、商用市场需求同比下滑分别为53%、13%、9%。此外,终端品牌库存高企,积极的去库存策略持续到年底。从出货规模来看,根据群智咨询(Sigmaintell)数据,2022年笔电面板出货全年呈现27%的大幅下滑,出货量约为2.1亿片。2022年笔电面板营收同比大幅下滑20%,营收规模约为127亿美元。预计2023年,需求难以回暖叠加新产能开出,全年营收仍呈小幅下跌趋势。预计2023年教育市场需求将温和复苏商用、消费类需求仍旧疲软,2023年全球笔电面板出货规模将小幅收缩,同比基本持平状态。

从面板价格来看,从22Q2开始,各大面板厂逐步下修产能稼动率,但品牌需求下滑幅度超出预期,供需比持续走高,面板价格跌幅扩大。进入下半年,在面板厂持续控产策略下,供需改善,面板价格跌幅逐渐收窄。2023年,笔电面板价格有望止跌回暖。

技术篇:本土OLED产能释放,逐步推动OLED渗透加速

a-Si LCD

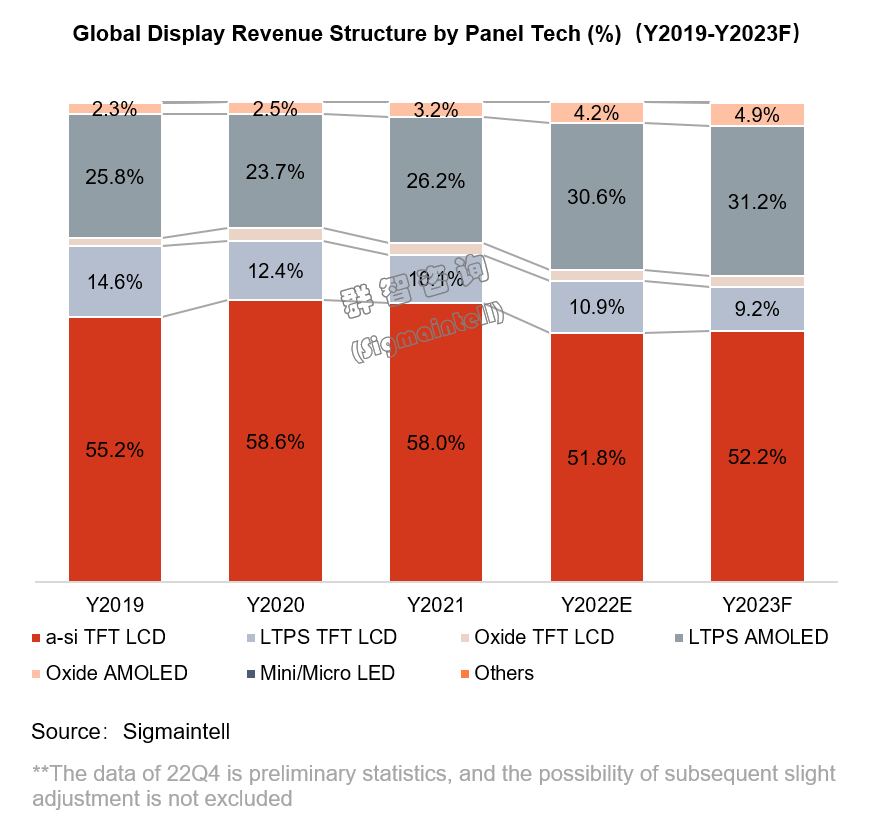

根据群智咨询(Sigmaintell)初步统计,2022年全球a-Si LCD的营收规模约为524亿美金,同比跌幅达35%。2023年,在“弱增长”的大环境下,预计a-Si面板营收规模持平,整体价格仍将处在历史低水位水平来维持中低端主流市场的大盘水平。长期来看a-Si面板以其超高性价比,依然占据面板营收的主力阵营,而随着LTPS、OLED等技术在智能手机、中高端IT、TV产品市场的渗透,a-Si面板营收占比将呈下降趋势。

LTPS LCD

随着柔性OLED在高端智能手机市场上的普及,以及刚性OLED在中低端智能手机市场的转移,LTPS LCD面板持续受到来自OLED面板的挤压。LTPS LCD面板厂商中,日系厂商在智能手机中高端市场逐渐丧失竞争优势,逐渐将产能向车载市场转移;而台系面板厂也逐渐面临相同困境,产能向笔电市场和车载市场扩展;而中国大陆面板厂商在OLED面板竞争下,LTPS LCD产能也都开始往中尺寸应用转移。然而2022年,笔电市场的萧条,以及车载市场的增长无法弥补智能手机市场失去的份额,LTPS LCD面板营收份额持续下滑。根据群智咨询(Sigmaintell)初步统计,2022年全球LTPS LCD面板营收规模约为110亿美金,同比下降约22%。预计2023年将持续受到OLED面板带来的冲击,整体营收将呈现持续大幅下降趋势。

OLED

2022年OLED技术表现强劲,营收占比达到35%,而2021年营收占比约为29%。随着产能不断增加、技术日趋成熟,OLED面板已逐渐成为中高端智能手机首选的显示技术。2022年OLED技术在智能手机应用的渗透率达43%,预计2023年渗透率将继续增加至46%。刚性OLED依托其性能和逐渐降低的成本优势,向笔电市场渗透率增加,而Oxide OLED在TV、Monitor方向应用增加,中大尺寸应用中OLED渗透率也在不断增加。根据群智咨询(Sigmaintell)初步统计,2022年全球OLED显示面板的营收规模约为352亿美元,受到价格下跌影响,同比下降约14%。预计2023年,OLED面板营收规模将达到365亿美元,同比增加4%,其中Oxide OLED面板在QD OLED增长的带动下,营收将同比增加15%。

竞争篇:2022年全球面板企业呈现不同程度亏损 ,三星/京东方竞争力持续增强

三星显示(SDC) - 受益大客户表现,OLED赛道布局加速

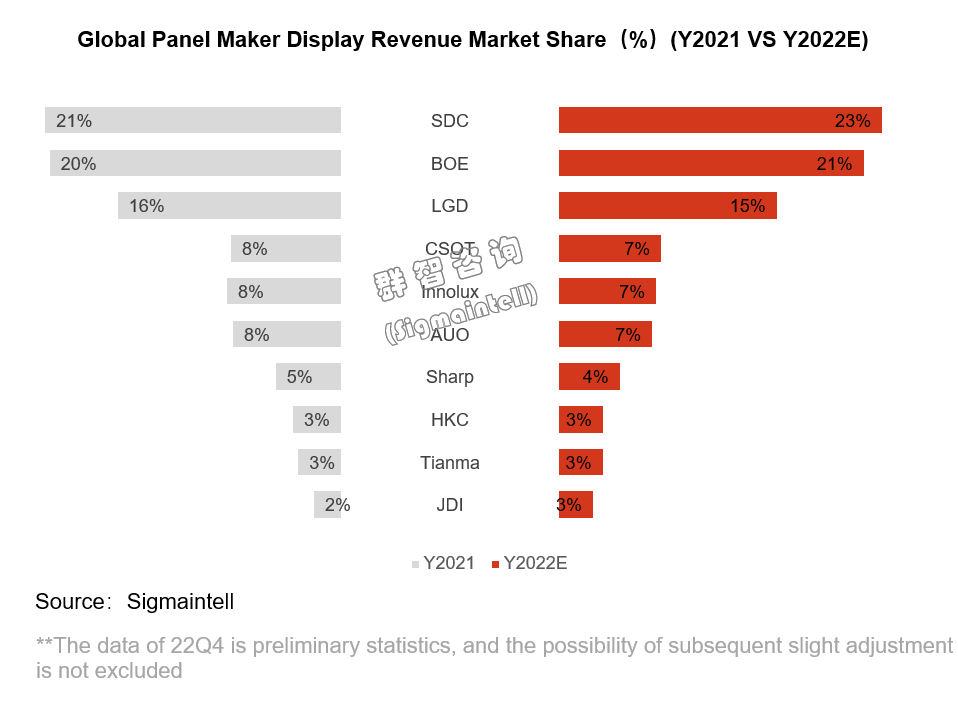

三星显示,2022年面板营收市占率约为23%,排名全球第一位。根据三星显示预测,2022年的营业利润近6万亿韩元(约合48亿美元),创历史新高。三星显示在2020年宣布退出液晶面板业务后,开始专注OLED面板业务。从产品维度来看,三星显示在OLED智能手机领域保持着强劲竞争力,营收结构中智能手机面板占比超过90%。未来将会持续扩大在笔电、车载以及包括XR等高附加值的产品业务。在OLED领域,三星显示为保持技术领先优势,在新技术方向的布局和投资非常积极。微小尺寸将聚焦在硅基OLED,大尺寸则聚焦在Hybrid OLED及QD OLED产品。从客户结构来看,目前三星显示合作的客户均为全球头部品牌。除了三星集团内部品牌外,2022年与Apple的合作为三星显示带来了丰厚的盈利;在 IT 领域与Asus、惠普、戴尔之间的合作也十分紧密;在XR领域,未来与Google、Meta等合作也值得期待。

京东方(BOE) - 积极布局多元化,产业链整合能力持续增强

根据群智咨询(Sigmaintell)初步统计,2022年京东方面板营收市占率约21%,排名全球第二,相比2021年提升一个百分点。从京东方的产品营收结构来看,在TV、IT、智能手机、商显等各个应用领域都保持明显的竞争优势。其中,2022年TV 面板出货面积占比高达66%,但营收占比仅为23%。因此从应用布局策略来看,京东方未来需要加强在高附加值及创新类应用方向的布局,包括智能手机、车载等。从集团发展策略来看,京东方在逐渐加码平台化、数字化创新发展策略,加强与包括苹果等在内的头部品牌的合作,以及不断进行产业链的垂直整合,包括入股LED芯片企业华灿光电,战略投资荣耀等,加强与上下游核心厂商之间的战略合作。从新技术布局来看,京东方在MLED、硅基OLED、XR显示等领域持续增加投资和布局,为布局VR显示市场,京东方宣布拟在北京建设第6代LTPO技术的生产线项目。尽管京东方积极布局多元化业务,突破液晶周期带来的业绩影响仍需时日。

LG显示(LGD) - OLED大尺寸业务下滑,小尺寸竞争风险加大

根据群智咨询(Sigmaintell)初步统计,2022年LG显示面板营收市占率约15%,全球排名第三,同比下滑1个百分点。虽然关停了部分液晶面板产线,2022年LG显示液晶面板业务在其总营收中占比依然高达60%。然而,受中国大陆LCD面板企业的竞争压力,LG显示正在加速退出LCD面板行业,继续推进向以OLED为中心的业务进行结构转型。继2022年末宣布韩国坡州P7 LCD面板工厂停产后,又开始大幅腰斩广州工厂的LCD产能。在LG显示主打的OLED TV方面,受到宏观经济影响,电视需求不振,同比2021年出货量预计下降约12%。然而OLED距离成为TV面板主流技术仍需很长时间,短期内很难成为LG显示稳定的营收来源。在中小尺寸OLED面板市场,随着中国大陆OLED面板厂商的竞争加剧,2022年智能手机面板为LG显示带来的营收贡献连续两年呈现下滑态势。

综合而言,2022年受全球通胀、俄乌冲突、新冠疫情与地缘政治不稳定等因素的影响,面板行业的下行周期持续,面板价格“跌跌不休”,面板厂商承受着不同寻常的经营挑战,出现了不同程度的亏损。从需求端来看,2023年上半年依然处于需求淡季,面板厂商依然面临盈利压力,2023年下半年终端需求有望逐步回暖,2024年将进入复苏阶段。

总结篇:弱增长和再平衡,产品结构升级中挖掘盈利机遇

2022年全球面板产业经历了剧烈的振荡,振荡的幅度过去二十多年罕见。在经历了2022年的震荡以后,2023年全球面板业将迎来再平衡。2022年去库存后,尚未到健康水位,2023年一季度依然处于库存控制阶段。如果2023年一季度继续控库存,二季度的面板库存将会回到健康水位。从2021年四季度到2023年二季度,经历了5~6个季度后,全球面板业的库存将再次回归平衡。在2023年的弱增长中,面板业的机会点在于产品结构升级,也会迎来兼并重组的契机。

群智咨询(Sigmaintell)建议:

1. 谨慎控产,尊重市场周期和市场逻辑

面板厂商在2022年损失较多,但是仍然要遵循市场规律去调整经营思路与策略,终端品牌库存在2023年二季度有望恢复健康。建议面板厂商勿急于减亏,强力令价格反弹,需尊重市场基本周期及市场逻辑;同时理性谨慎控产,令2023年上半年库存再去化,避免新库存堆积,待2023年下半年需求来临时产业链库存相对比较健康,顺势让价格回归。

2. 保持长远的战略定力,深挖需求,拓展扩大与头部品牌的战略合作以及合作粘性

在行业低谷时,面板企业仍要持续对技术、人才、管理体系和客户服务的长期投入,避免短期行为,坚持长远的战略定力,持续提升科技研发能力及品牌价值。市场需求低迷时,深挖细分市场,做好场景创新。

从细分赛道看,高刷、Mini LED背光是电视面板的机会点。2023年高刷电视的渗透率将达12%;Mini LED背光电视的出货量将从2022年的320万台增加到2023年的380万台,渗透率从1.5%提高到1.7%。

智能手机面板中,机会点来自折叠手机。2022年全球折叠手机出货量约为1400万部,2023年将增至2300万部,折叠手机市场将高速增长。

此外,车载、XR等创新应用领域,也存在一定机会点。2022年全球前装车载显示面板出货量约为1.8亿片,同比增长约8%,预计2023年将继续保持7%以上的增长速度。XR头显出货量将从2022年的1000万台增加到2023年的1370万台。

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们