根据洛图科技(RUNTO)发布的《全球液晶TV面板市场月度追踪》报告,2022年,全球大尺寸液晶电视面板共出货2.53亿片,同比下降1.8%。

2022年,液晶面板行业发生了两个大事件。

一是,经历了史上最长的15个月跌价周期,价格几乎刷新了各尺寸产品的最低,紧接着是厂商们近十年最大幅度的减产,最终靠集体默契的调整工厂稼动率(UT)才稳住大盘。

二是,电子产业巨头三星显示(SDC)于当年6月,正式彻底退出了LCD事业。

这两个大事件为从业者揭示了一个共同的真相:传统的显示产品终端需求已经并且将继续低迷下去,短期的未来很难再指望爆炸式的市场前景。

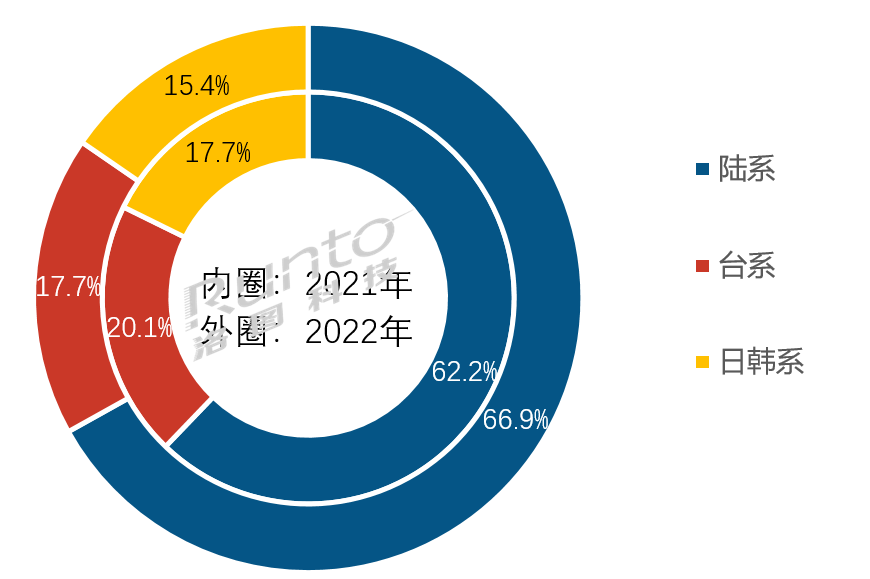

区域格局:中国大陆主导全球供应链

2022年,中国大陆面板厂全年出货总量达1.69亿片,同比增长5.7%,占比达到66.9%,较2021年提升4.7个百分点,刷新历史高值。若不考虑目前排位最末的CEC(中电),大陆其它四家面板厂均实现了物量和市场份额的双增长。

中国大陆面板厂商在市场话语权上的举足轻重,不仅仅是在市场份额上,在去年10月的面板价格扭跌为涨这一变换上,更是得到了显著体现。

台系面板厂Innolux(群创)和AUO(友达)2022年合并市占为17.7%,首次回落到20%以下,相比2021年减少2.4个百分点,出货量同比下降达13.6%。

随着SDC(三星显示)的停产和Sharp(夏普)的大幅下调UT,日韩系面板厂的全年合并市占达到近三年最低值15.4%,较2021年下滑2.3个百分点。Sharp经营不善,年年传出转售消息。另外一个倔强的大厂LGD(乐金显示),其2023年的LCD面板出货BP从2022年的22M片下降到了8M片,退出大型LCD业务事实上已经是时间问题。

2022年全球液晶电视面板市场区域结构及变化

数据来源:洛图科技(RUNTO),单位:%

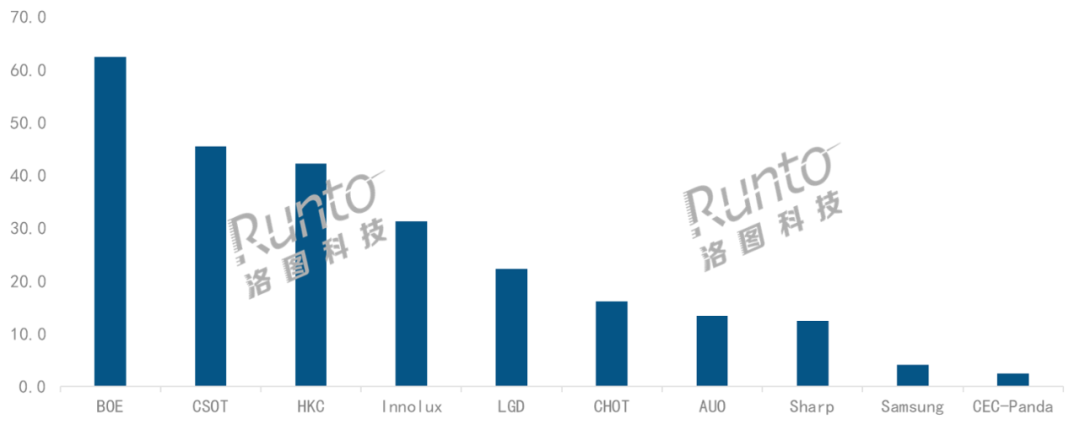

厂商格局:分化加剧,强者恒强

统计范围内,全球十家面板厂涨跌各半,分化进一步加剧,呈现出强者恒强的马太效应。

具体物量分配以6000万、3000万、1000万片为三个临界线,分成头部、颈部、腰部、尾部四个阵营。

头部厂商BOE(京东方)是大尺寸LCD面板行业唯一的领导者,2022年出货物量进一步提升,以超过6200万片的销量表现遥遥领先,较2021年同比上涨2.2%,市场份额达到历史最高值24.7%。

3000万片以上的颈部阵营有CSOT(华星光电)、HKC(惠科)、Innolux(群创)三家面板厂,排名相对稳定。其中,大陆面板厂CSOT和HKC分别以约4500万片和约4200万片的出货量分别排名第二和第三,同比分别增长8%和10%,市占率分别为18.0%和16.7%,提升1.6个百分点和1.8个百分点,成为市占增长幅度最大的两家面板厂。台系双虎之一的Innolux虽继续位列颈部阵营,但近两年物量处于持续下滑状态,2022年出货3100万片,同比下降7.7%。

1000-3000万片的腰部阵营有:LGD、CHOT、AUO和Sharp四家面板厂。其中,韩系厂商LGD出货超过2200万片,实现微幅增长0.2%;大陆厂商CHOT(彩虹光电)出货约1600万片,同比增长13.6%,是全年出货量增长幅度最大的面板厂;台系厂商AUO和日系厂商Sharp的物量在1300万片上下,同比下降幅度均在-24%左右。

腰部阵营是接下来生存欲望最激烈也最困难、变数最大的厂商群。在已经明确了传统市场需求基本面难以发生大变的前提下,这个阵营的厂商将面临的选择要不是产品转型至窄众客户和新型场景,要不则是主动退出或接受并购。

韩系厂商SDC和大陆厂商CEC,出货量分别为约400万和250万片,落在了1000万片以下的尾部阵营,同比下跌均超过30%,市场份额均已经不及2%。断尾难以避免,新的尾部将在腰部厂商中产生。

2022年全球液晶电视面板厂出货量排名

数据来源:洛图科技(RUNTO),单位:百万片

尺寸格局:32寸占比最大涨幅最高,75+寸量涨19%

2022年,32寸仍为占比最大的尺寸,出货超过7800万片,同比增长19%,成为同比增长最高的尺寸,占比达到31%,较2021年大幅提升5.4个百分点。32寸在当下可以有效起到走量作用,主要集中在产能迅速扩张的大陆厂商。

42/43寸和55寸分别以19.2%和14.1%的份额排名第二和第三。42/43寸出货超过4800万片,同比增长约1%,其中43寸BOE一家独大,全年出货超1600万片,市场份额约35%。55寸的竞争中,CSOT市占率最高,出货总量1100万片,占比约31%,大陆面板厂合并占比达到66%。

在65寸的竞争中,BOE和CSOT两大厂商合并占比超过66%,较2021年提升3.2个百分点。HKC从2021年下半年量产后,2022年产量稳定提升,全年出货约80万片,占比3.3%。

75寸出货约1000万片,同比增长7.5%,涨幅排第三,CSOT和BOE两大厂商合并占比超过80%。75寸以上出货400万片,同比增长约19%,涨幅微弱于32寸。

2022年全球液晶电视面板市场尺寸结构及变化

数据来源:洛图科技(RUNTO),单位:百万片,%

展望2023:艰难依旧,曙光隐现

2022年,对于电视面板厂是艰难的一年,大厂月亏10亿RMB。展望2023年,俄乌战争和中西冲突仍在升级,主要经济体的疫后恢复尚需摸索。总体来说,基本面仍是艰难的。

领导厂商BOE的应对战略值得业者关注。在显示业务上,BOE的战略线可以梳理为两条,一是进行相关资源的投资或并购,浮在水面上的已经有华灿光电、欣奕华、广州视源、荣耀等;另一条则是通过内部组织架构和目标管理的变化,来加大加快从面板向总成业务的转型。

展望2023年,市场转机同样在于两个方面:首先是供大于求下的产能出清,水小了,鱼也在减少。另一方面则是疫情在全球范围内突然“消失”之后,2023年作为后疫情时代的开端之年,“可能到来的报复性消费潮”,“对疫情前常态的回归”两大主题对传统显示终端将可能起到提振作用;还有“建立后疫情时代的新常态“对于社会经济各个层面下新型显示需求的拉动,至少G端(政府)和B端(企业)是持有更积极的态度。这几个方面的交织,可以认为,面板厂的经营质量在2023年有机会实现提升。

从产业的角度来看,显示面板行业一直在努力走出周期性的特征,成为相对确定性的行业。事实上,追求资源类工业品的长期稳定平衡是不现实的。但由过往固定的大而强的周期逐渐转化为由市场竞争、需求淡旺季影响的小而缓周期,是可以期望的。

进入2023年的第1季度,全球液晶电视面板市场供需形势在需求疲软以及面板厂控产的博弈中维持动态平衡,带动主流面板尺寸价格趋于平稳。洛图科技(RUNTO)判断,从第2季度开始,面板价格有望上行,具体变化可以根据《液晶电视面板价格预测及波动》进行月度追踪。

2023年的产能增量将主要来自于CSOT T9产线,以及整体厂商们的稼动率恢复,洛图科技(RUNTO)预测,2023年全球液晶电视面板市场出货量将达2.58亿片,同比增长2.2%。

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们