三利谱2023年净利润下滑近八成,OLED产品已实现小批量供应

4月12日,三利谱发布2023年业绩报告称,2023年度,公司实现营业收入为20.68亿元,同比下降4.87%;归属于上市公司股东的净利润为4280.46万元,同比下降79.26%;扣除非经常性损益后的净利润3318.39万元,同比下降80.37%。

关于业绩下滑,三利谱称,2023年世界经济复苏乏力,全球通胀水平仍处高位,地缘政治冲突加剧,国际环境更趋复杂严峻。国内经济波浪式发展、曲折式前进,恢复向好的同时也面临有效需求不足、社会预期偏弱以及一些周期性和结构性的问题。公司中小尺寸产品受下游及终端需求不景气的影响,份额增速减缓;大尺寸 TV 产品方面因短期受制于现有生产线无 UV工艺,公司在需求较好、毛利率高的 65 吋 TV 市场暂时没有供应,报告期供货量较大的 32 吋 TV 产品价格竞争激烈,销售单价出现了一定幅度的下滑,造成公司毛利率和净利润同比下降。

为加强公司的产品竞争力,三利谱加快合肥二期 1720mm 生产线的建设,该产线预计 2024 年实现投产、产能释放,将结束公司在 65 吋以上大尺寸 TV 方面的不足,结合当前国内与 1720mm 偏光片产线配套的国产化原材料的逐步实现,将持续释放公司在大尺寸 TV 应用方面的竞争力。手机 LCD 产品领域公司全自动裁切生产线实现技术突破并向大客户持续推广实现量产出货,减人节支降本增效成果将日益突显,OLED 产品为国内首家进入客户端小批量供应的企业,为实现该产品份额快速增长公司仍在加大投入。公司笔电产品目前技术成熟,公司正在该领域加强市场开拓,随着新产线的释放,原有产线结构的进一步优化,笔电产品的份额仍有很大的市场空间,为公司利润提供新的增长点。

另外,由于2023年销售回款不及预期,三利谱对客户的应收账款风险审慎地进行评估,总体上计提的信用减值损失较上年同期增加了 4,370.40 万元。此外,随着显示面板和半导体产业国产化进程加速,产业链自主可控需求迫切的背景下,公司加大对上游国产材料的验证推导,库存保持较高水平,又因行业竞争加剧公司产品售价下调,库存商品可变现价值降低,经公司审慎评估,补充计提了存货跌价准备,减少了当期利润 971.71 万元。

从产品来看,在中小尺寸方面,三利谱重点推动柔性 AMOLED 用偏光片、9μm 超薄 PVA 偏光片、超高透过率 LCD 偏光片、组合厚度 150μm 的 LCD 偏光片的开发推广,其中柔性 AMOLED 用偏光片已通过多个面板厂测试且实现稳定量产,并应用于 3D 固曲柔性手机上,用于 IT 应用的 AMOLED 偏光片也通过了部分客户的验证,公司也将新建一条 AMOLED 专用的涂布复合产线;9μm超薄型 PVA 偏光片已经部分客户测试通过并即将量产;偏光片的单体透过率已从此前的 41%透过率提升到 43.5%透过率等级,目前正在开发 45%以上透过率的偏光片;组合厚度 150μm 的 LCD 偏光片也实现了批量量产,还正在开发组合厚度130μm 的偏光片产品。

大尺寸 TV 方面,三利谱重点推动开发取代 TAC 材料的疏水材质偏光片和 UV 贴合胶偏光片,以配合合肥二期的 1720 产线,目前已经研发成功,将随着合肥二期产线的安装调试进度的推进,陆续开始送客户验证。另外在政府指导和客户要求下,TV 领域也在推动国产原材料的测试、验证和工艺开发,目前已取得突破性进展,搭配除相位补偿膜以外的全国产原材料的偏光片已获得客户认证通过并实现小量量产,随着三利谱合肥二期 1720 产线的投产,以及可与 1720 产线的配套的国产化原材料的率先成熟,将对公司的发展产生持续影响。

车载偏光片方面,公司莆田工厂规划用来专注于车载偏光片领域,车载产品正在莆田工厂持续研发迭代中。目前预烘方案的车载碘系偏光片已稳定在 95℃×1000H,并持续在后装车载市场取得量产实绩,更高耐温的产品仍在持续开发中;车载染料系偏光片在黑白车载及其他户外设备中已广泛量产,高耐久染料偏光片的衍生产品也在车载 HUD 等新兴应用领域取得了突破,并获得客户小批量订单,在车载 AMOLED 中的应用也在开发中。

在差异化应用方面,三利谱AR/VR 头显折叠光路用偏光片产品仍在持续迭代,与多家知名AR/VR 厂商联合开发测试中;半穿反偏光片也在和很多客户持续推广、设计优化中;公司还在其他差异应用方面有很多创新产品持续开发中。

三利谱表示,公司将在多年累积的先进的生产工艺技术和管理经验基础上,坚持自主创新,不断加大对新工艺、新技术的研发应用力度,不断提升生产自动化水平,提高产品质量,提升原材料的自我配套能力,降低产品成本,扩大市场份额,逐步替代进口产品,并进入国际市场,发展成为国内领先的具有国际竞争力的偏光片行业解决方案供应商。

华映科技2023年度净亏损16.04亿元,同比扩大

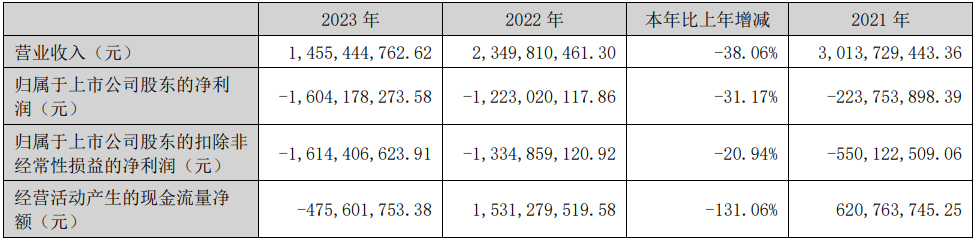

4月11日晚间,华映科技披露2023年年度报告,报告期公司实现营收14.55亿元,同比下降38.06%;归母净利润亏损16.04亿元,同比扩大;扣非净利润亏损16.14亿元,同比扩大。

华映科技表示,报告期内,在全球经济增长放缓,消费电子品类终端市场需求持续低迷等大环境下,显示行业竞争加剧,显示面板主流应用产品价格持续下滑,公司以“降本增效”为目标,聚焦主业,积极拓展产品应用领域。在管理方面,持续优化组织机构,完善制度体系,提升管理效率,构建权责清晰、协调统一、高效运转的公司治理体系;持续优化薪酬体系、人才体系,发挥薪酬体系与薪酬制度的激励作用,构建导向明确的员工发展晋升机制,鼓励员工的快速成长晋升,充分调动员工的积极性。在业务方面,加强产品研发和开发力度,加大研发创新投入,加快研发成果转化,拓展产品应用领域,优化产品结构,提高产品附加值;重视技术改造和工艺流程改进,提升产品良率;狠抓安全生产、节能、减排,营造安全稳定的生产环境;持续加强预算管控和成本控制,降本增效。

2023 年,公司实现营业收入 145,544.48 万元,较上年同期下降 38.06%;归属于上市公司股东的净利润-160,417.83 万元,较上年同期下降 31.17%;研发投入 19,094.44 万元,占营业收入的 13.12%。

2023 年,受同业竞争的限制,公司显示模组业务采取跟随策略,继续加强与面板客户的模组化产品合作,同时根据市场情况适时调整销售策略,着重考虑优质订单。2023 年度公司模组业务实现营业收入 56,187.80 万元,较上年同期减少 42.73%;毛利率-5.27%,较上年同期下降 8.03%。

公司子公司华佳彩主要生产具备国际先进技术的笔记本电脑、平板电脑、智能手机、POS 机、工业控制屏等领域中小尺寸高阶面板产品。

2023 年,消费电子品类终端市场需求持续低迷,显示行业竞争加剧,显示面板主流应用产品价格持续下滑。公司面板业务实现营业收入 88,275.52 万元,较上年同期减少34.65%;毛利率-86.82%,较上年同期下降 57.35%。

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们