集邦科技旗下 WitsView 研究副总邱宇彬认为,中国的面板产业将持续为中国的科技产值提供一方之霸的贡献。同时,他从五大关键趋势出发,分享了 2018 年的显示屏产业发展状况。

半导体产业的发展带动应用终端的体验升级,除了相关元组件的技术升级以外,面板也是大多数应用终端必不可少的部件,因此面板的技术规格演进和供需状况也受到了大多数应用终端厂商的高度关注。

大尺寸面板产能充足,2018下半年供过于求的状况将得到改善

可以说,2017 年大尺寸面板什么都缺,就是不缺产能。邱宇彬表示,2017 年大尺寸面产能扩充非常积极,一共有 3 条新的产线 + 2 条产线的扩充。而 2018 年,产能依然非常充足,并将新增京东方 10.5 代以及中电集团 8.6 代与 8.6+ 三条产线。

针对大尺寸面板的供需状况,邱宇彬表示,2018 年全年供过于求比为 8.5%,比 2017 年增加 2.5%。值得注意的是,在不计算减产的情况下,2018 年 Q1 的供需比高达 14.9%,供需失衡状况相对严重,主要原因在于 Q1 是传统行业的淡季,而 Q2 的供需比将相对趋缓,但还是高达 9.5%。邱宇彬认为,最快也要到 2018 年 Q2 底和 Q3 之间,需求才会回升,所以 2018 年下半年大尺寸面板的供需会相对平衡。

到2020年,全世界至少有 4-5 条 10.5 代产线

据邱宇彬介绍,目前规划中的 10.5 代产线非常多,2018年 Q1,合肥京东方便将开出中国第一条 10.5 代产线,这也是全球第一条 10.5 代产线,因此备受瞩目。紧接着,在2019年,国内的华星和韩国的 LG 都会启动第一条 10.5 代产线;此外,鸿海和夏普在广州的产线也会在 2019 年进入 10.5 代。

同时,京东方 11 月会在武汉宣布第二条 10.5 代产线的动土,预计到 2020 年也会加入市场供给的行列。换言之,到2020年,京东方旗下至少有 2 条 10.5 代产线,而全世界至少有 4-5 条 10.5 代产线。值得注意的是,10.5 代面板大小是 8.5 代的 1.8 倍,怎么去消化产能是未来业界必须去解决的课题。

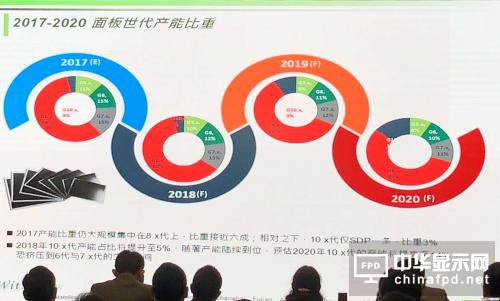

在产能占比方面,邱宇彬表示,2017年,10 代以上产能占比非常小,只有 3%,主要的产能贡献还来自于 8.x,主要是8.5代,产能占比达 58%。随着 2018 年 10.5 代陆续加入这个市场,预估到 2020 年,全球 10.5 代的产能大概会达到 14% 的占比,恐挤压 6 代与 7.x 代的生存空间。

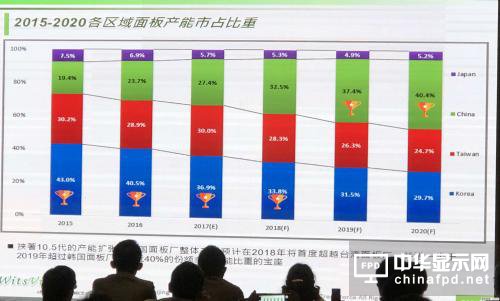

在各区域面板产能市占方面,邱宇彬表示,2017年,产能占比最大的是韩国,第二是台湾,第三是中国大陆。预计到 2018 年,中国大陆厂商会以 32.5% 的市占比拿下全球第二大产能的面板区域。此外,随着京东方、华星 10.5 代产线的开出,预计到 2019 年,中国大陆会以 37.4% 的占比拿下全球大尺寸面板的冠军宝座。

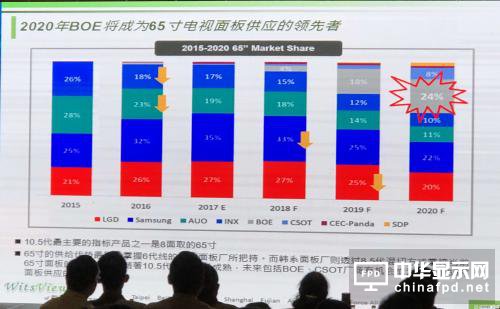

邱宇彬介绍,10.5 代主要有两个关键的产品,一个是 8 面取的 65 寸,另一个是 6 面取的 75 寸。相对于 75 寸,65 寸的产品离我们更近。2015 年,台湾厂商因 6 代线两切的优势占据整个 65 寸的市场工艺,但是随之韩国厂商就以 8.5 代混切方式(65寸+32寸)掌握 65 寸面板的主导权。

目前,中国大陆厂商还没有崭露头角,但是在 10.5 代加入之后,预估到 2020 年,整个 65 寸供给会出现很大变化,首先,京东方就一家厂商的供给占比会达到 24%,再加上华星的 8%,中国大陆厂商会占据三分之一的 65 寸工艺市场,所以不止是产能上领先,中国大陆厂商在大尺寸、大世代的供给角色也会越来越重要。

目前在高端电视中,OLED 比量子点更受欢迎

2017年,OLED 电视的出货达150万台,明年在 LGD 持续扩产的前提下,出货上看 240 万台,渗透率可望首度突破 1%。但是,量子点电视的出货可能只有 125-130 万台,换言之,在高端电视的竞争中,量子点相较于 OLED 败下阵来。

为什么会造成这个结果呢?邱宇彬表示,其实领头羊的角色永远是最重要的。量子点的领头羊是三星,但是三星 2017 年下半年在策略上有非常大的转变,三星放弃了所谓高端但是没有量的产品,反而把出货的重心放到中阶但是起量的产品。因此,三星在量子点的资源减少了,自然减少了整个量子点包括国内 TCL、海信在量子点上的关注程度。

那么,未来量子点和 OLED 之间的竞争态势是怎样的呢?邱宇彬认为,从短期来看,特别是2018年,OLED 因为稀缺,在高端电视市场依然维持一定的竞争力。但是,必须要强调的是,OLED 在电视市场面临了三个非常重要的挑战:一是目前 OLED 在全球只有 LGD 一个供应商,这使得很多客户不敢去启动 OLED TV 的计划;二是液晶电视降价有限跟面板的价格脱离不了关系。因此,OLED 明年如果要维持 240万-250万的出货,必须在终端的售价上作出牺牲,但这样的压力最直接的会反馈到 LGD 身上,因为客户会要求他们在 OLED 面板上做一个降价;第三个挑战也是最大的问题,一年 150 万台的出货在全球的占比只有 0.7%,代表这依然只是一个非常小的利基市场,利基市场的概念表明他很有可能被剔除在整个行业之外。

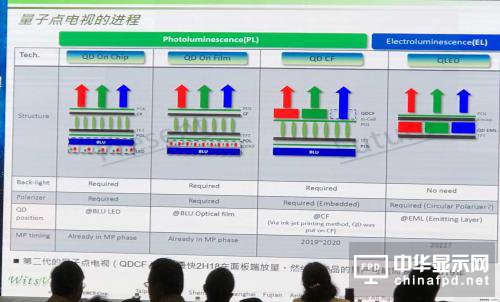

反观量子点电视,是不是因为三星策略的转换就完全没有希望了呢?邱宇彬认为,实际上没有这么悲观,第二代的量子点电视(QDCF),即 QD 量子点材料跟现在的液晶屏上的彩膜做结合,有助于降低整个量子点的成本,最快 2018 年下半年会在面板端放量,然后产品的量产可能需要等到 2019 年下半年。

AMOLED 在智能机市场持续蚕食,柔性 AMOLED 将取代硬性AMOLED

OLED 在小尺寸上的投资非常积极。邱宇彬表示,小尺寸 OLED 产能的扩产热度持续维持不赘,预计 2018 年产能将比 2017 年增加55.3%。2015 年到 2020 年间,小尺寸 AMOLED 产能的年复合成长率高达37.2%。小尺寸 OLED 产能的扩产上,除了 Samsung Display 持续积极应对外,LGD 也因为主要客户 Apple 采用风向的改变而转趋积极。大陆包含京东方、天马、国显等厂商接下来也将扮演产能推升的关键角色。此外,考量资金与市场竞争,日本跟台湾厂商在 OLED 的投资上显得十分保守。

同时,邱宇彬表示,今年在 iPhone X 的推出激励下,搭载 AMOLED 面板的 iPhone 比重为 20%。随着 AMOLED 面板供给量的提高,预计苹果最快能在 2020 年将所有的 iPhone 转至 AMOLED 阵营。

据悉,samsung Display 今年独占 iPhone AMOLED 面板的供应。LGD 积极投资柔性 AMOLED 产能,预计 2018 年能开始对 Apple 供货。由于技术与产能独步全球,邱宇彬预估即使到了 2020 年,Samsung Display 的供货比重还是超过一半。#p#分页标题#e#

邱宇彬认为,开拓 AMOLED 面板供应商将是持续是苹果未来几年的重要课题,除了韩系厂商外,日系甚至中系厂商都可能加入 AMOLED 对 iPhone 的供给行列。苹果会选择谁会做下一个柔性 OLED 的供应商呢?邱宇彬提出了四个指标给大家参考,分别是企图心、充足的资金、关键设备的取得(世界一流的蒸镀设备)、现有业务的合作。

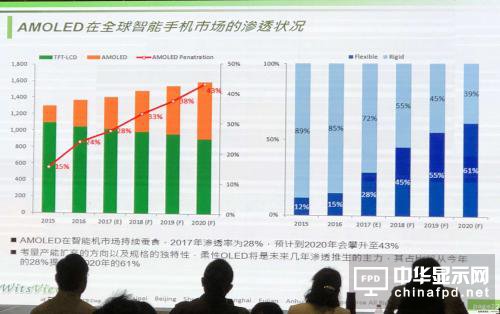

此外,邱宇彬表示,AMOLED 在智能机市场持续蚕食,2017年渗透率为28%,预计到2020年会攀升至 43%。考量产能扩充的方向以及规格的独特性,柔性 AMOLED 将是未来几年渗透推生的主力,其占比将从今年的 28% 提升到 2020 年的 61%,硬性 AMOLED 很有可能被淘汰。

2017年第4季度 18:9 面板倾巢而出,并将保持高速增长

2017年可以说是全面屏的元年,但是元年通常也会出现很多的状况。邱宇彬表示,今年最大的状况是全面屏的手机屏幕供给都要集中在 2017 年 Q4。同时,这也衍生了两个问题,Q3 已经有厂商推出全面屏面板,从而因比较高的单价在市场上取得较高的利润,但是一旦进入 Q4,各主要面板厂的 18:9 面板倾巢而出,使之进入标准化的轮回,届时 18:9 与 16:9 的面板价格竞争将越趋激烈。

最后,邱宇彬表示,随着面板供应限制逐步解除,2018年 18:9 渗透率上看 36%,未来 18:9 面板将维持高速成长的趋势,预估至 2021 年占比达 8 成以上。希望届时能刺激到已经趋于饱和的智能手机市场。

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们