近年来,在消费类电子终端(如电视,平板电脑和智能手机等)市场需求持续增长以及屏幕面积持续扩大的带动下,全球显示面板行业不断发展,带动偏光片行业持续景气。

随着全球面板产业向中国大陆转移趋势不断加速,国内厂商也加快了产能扩充的步伐,同时也吸引国外厂商纷纷到国内合资建设偏光片厂,偏光片产业向大陆转移的趋势已经形成。在产线建设和庞大下游市场的双重作用下,中国已成为全球偏光片新增需求最大的市场。

产业链概况

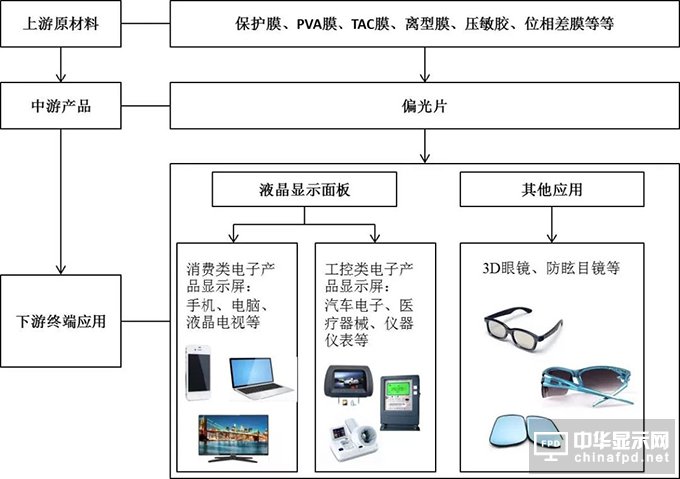

偏光片行业的上游主要为光学材料的供应商,下游主要是液晶显示模组以及各类终端产品的生产厂商。

偏光片行业产业链

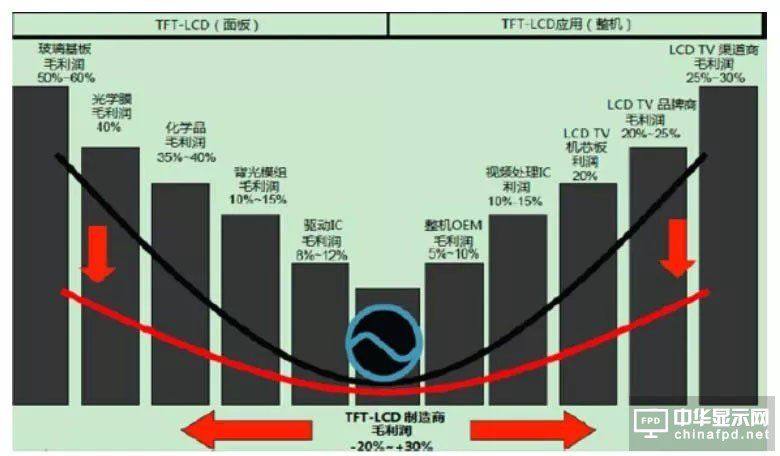

其中,偏光片行业重要的下游终端应用之一是TFT-LCD,其产业链的毛利率水平构成了“微笑曲线”,曲线左边是上游的玻璃基板、光学膜材(包括偏光片)、化学品和背光模组等相关供应商,属于全球性竞争;曲线中间是液晶面板及模组制造厂商;曲线右边是下游整机组装、整机品牌商和渠道经销商,主要是当地性竞争。在产业链中,高附加值、高毛利的部分体现在两端,即原材料和销售,包括上游产业中的偏光片行业,利润水平约为40%。

TFT-LCD产业链“微笑曲线”

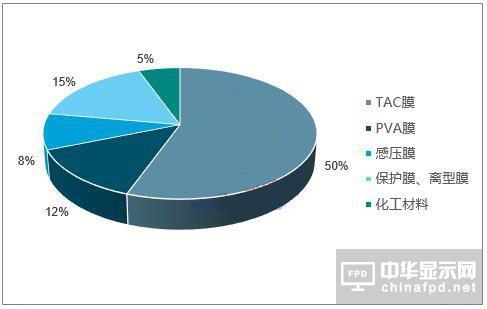

偏光片是将聚乙烯醇(PVA)拉伸膜和醋酸纤维素膜(TAC)经多次复合、拉伸、涂布等工艺制成的一种复合材料,可实现液晶显示高亮度、高对比度特性。由于其生产技术汇集了高分子材料、微电子、光电子、薄膜、高纯化学及计算机控制等多种技术,因此具有较高的技术含量。传统偏光片主要由TAC膜、PVA膜、感压胶、保护膜和离型膜组成,其中TAC约占成本50%左右,起到支撑PVA膜、保证偏光片环境耐候性等作用。通常1张偏光片需要使用2张TAC功能膜。

偏光片成本构成

市场概况

由于偏光片技术门槛较高,导致市场集中度也非常高,目前主要被LG化学、住友化学、日东电工、三星SDI等几大厂商垄断。但随着新兴市场持续的技术积累,日韩厂商的市场占有率有所降低,国产化趋势明显。

随着京东方、华星光电、天马、中电熊猫等为代表的一批面板生产企业的崛起,大陆平板显示产业链高速发展,从而拉动偏光片行业的发展。为了配合本地化生产,国外偏光片企业陆续到中国大陆建设偏光片生产基地,而本土偏光片厂商也正迎来重要的行业机遇。

全球市场规模

根据OFweek产业研究院《全球偏光片市场研究及趋势预测报告》数据统计,2017年,全球偏光片市场规模为118.3亿美元,相比2016年同比增长4.3%。基于未来AMOLED对偏光片平均采用量的减少,以及大尺寸LCD对偏光片采用面积的增加,预计未来全球偏光片整体市场将保持一个相对温和稳定的增长态势,预计到2020年全球偏光片规模可达到132.5亿美元,2015-2020年期间复合增长率为3.4%。

2015-2020年全球偏光片市场规模趋势

来源:OFweek产业研究院,单位:亿美元

国内市场规模

依托于大陆面板产业的快速发展及上游材料设备国产化的鼓励政策,偏光片厂商积极跟进,扩大研发投入,产能规模也在不断扩张,国产替代率预期将得到大幅提高。根据OFweek产业研究院数据,2017年国内市场规模为30.4亿美元,同比快速增长13.4%,占全球市场份额29.9%。预计到2020年,国内偏光片市场规模可达53.2亿美元,占全球市场份额提高至40.2%。2015-2020年期间复合增长率为14.6%,远高于全球整体市场。

2015-2020年国内偏光片市场规模趋势及占比情况

来源:OFweek产业研究院,单位:亿美元

全球竞争格局

根据OFweek统计,2017年,全球偏光片产能总计约7.35亿平方米,其中韩国的LG化学以1.84亿平方米的产能占比25%,位居全球首位;日东电工以21%的比重位居第二;住友化学排在第三位,占据20%的产能份额,排在全球第三位;前五大厂商占据全球84%的份额。全球偏光片产能预计将从2015年的6.04亿平米增加到2020年的7.46亿平米,年复合增长率为3.6%。

2017年全球主要偏光片厂商产能占比

来源:OFweek产业研究院

企业动态

(1)LG化学拟投资3亿美元在广州建大尺寸偏光片工厂

1月17日,黄埔区、广州开发区与株式会社LG化学签订投资合作协议,后者拟投资约3亿美元,在广州科学城建设大型制造工厂,生产大尺寸偏光片及封装材料等产品,预计2019年建成投产,达产产值约20亿元。这是广州首个大型偏光片生产项目,将助力广州打造“世界级平板显示基地”,并辐射带动华南地区平板显示产业。LG化学是韩国LG集团的核心组成企业,也是全球最大的大尺寸偏光片企业。

LG化学是韩国LG集团的核心组成企业,也是全球最大的大尺寸偏光片企业,偏光片则是液晶面板三大关键原材料之一,随着国内大规模、高密集建设的面板新产线陆续开建,大尺寸偏光片成长空间巨大。

(2)总投资48亿元!杭州锦江偏光片项目签约

5月28日,黄埔区、广州开发区举行重大项目集中签约动工活动,51个项目总投资500亿元,预计达产产值及营业收入超3000亿元,其中,签约项目19个、动工项目32个,在活动现场,杭州锦江集团偏光片项目成为区内平板显示企业关注的焦点。

该项目由杭州锦江集团投资建设,项目总投资约48亿元,将建设一条幅宽2500mm偏光片产线和一条1500mm偏光片产线以及偏光片上游材料产线。

杭州锦江集团偏光片项目将补上该区平板显示产业链的关键一环,助推该区建成国内技术先进、生产规模、产出效益高的液晶面板基地,形成了从高端面板、模组到智能终端的新型显示全产业链。

(3)总投资3.5亿!皖维高新拟投资700万平米偏光片项目

日前,安徽皖维高新材料股份有限公司与居巢经济开发区投资有限公司签署《投资合作协议书》,拟投资设立合肥德瑞格光电科技有限公司。#p#分页标题#e#

据悉,皖维高新现有的500万平米/年聚乙烯醇(PVA)光学薄膜生产线已实现产业化,为实现产品链配套和共同发展,满足市场需求,提高公司经济效益,拟投资700万平米/年偏光片项目,与之实现产业配套。而本次拟投资建设的德瑞格公司将作为偏光片项目的实施主体。

根据安徽省化工设计院提供的可行性研究报告,项目总投资为34,991.69万元,其中建设投资为28,128.31万元,总占地面积34291平米。

该项目采用国际先进的湿式制成技术,引进国外先进生产设备,新建年产700万平米偏光片生产线一条,主要建设包括处理线、延伸线、涂布线、分切线等主生产线及配套公用、动力、服务设施。预期该项目建成达产达标后,可实现年销售收入6.1亿元。

4、奇美材砸10亿元在陆扩产 抢占偏光片市场

奇美材携手杭州锦江集团扩大在大陆偏光片市场版图,位于西安的新厂已举行动土典礼,由奇美材董事长何昭阳亲自到场主持。第一期预计规划一条2.5米及一条1.5米生产线,以达最佳生产利用率配置,预计2年完成,抢占65寸以上的超大尺寸电视面板市场。

西安高新区具有战略及地理优势,配合大陆一带一路政策,以西安为辐射中心,就近供应未来中电彩虹咸阳厂、中电成都厂、惠科重庆厂、惠科滁州厂、惠科郑州厂及京东方武汉厂等客户。

何昭阳指出,建厂及量产规划预计2年完成,届时抢占大尺寸面板市场。此外,该公司计划在5年内投资3条幅宽2.5米的偏光片产线,届时年产能将达到1亿平方米,透过提升技术、放大产能。

何昭阳说,除了昆山之外,另外两条生产线都会落脚在华中地区,就近供应京东方武汉厂、合肥厂、以及惠科成都厂。目前已经启动种子人员计画,送到昆山厂训练。台湾也将成立研发中心,针对4K、8K等高解析度产品开发大尺寸复合膜、以及各式高阶技术。

5、东旭光电1000万平福州偏光片项目投产

2017年7月3日,东旭光电发布公告称,福州旭友偏光片项目已于6月30日正式投产,该项目从动工到正式投产仅用时105天。

据悉,2016年12月,东旭光电科技股份有限公司与住友化学株式会社(日本)、东友精细化学株式会社(韩国)及拓米国际有限公司(中国香港)共同设立的公司控股子公司旭友电子材料科技(无锡)有限公司,在福建省福清市设立了全资子公司福州旭友电子材料科技有限公司,投资建设两条偏光片后加工生产线,项目设计产能每年1000万平方米偏光片。

东旭光电表示,该项目的投产标志着公司正式迈入偏光片制造领域。偏光片产业将是公司光电显示板块中继液晶玻璃基板之后的又一核心支柱产业,与公司光电板块现有的液晶玻璃基板、彩色滤光片、盖板玻璃、蓝宝石等产业形成协同效应,使公司成为国内领先的平板显示材料综合供应商,进而提升公司综合实力和行业地位。

总结:近几年,三星、LG等厂商陆续关闭LCD生产线,而京东方、华星光电、中电熊猫等中国面板厂商却纷纷规划新建面板产线。中国平板显示产业迅速崛起也带动了整个显示器上游产业链的发展,不仅是在偏光片领域,其他材料也在跟进当中。目前,国内在鼓励材料的国产化,对国内面板上游的材料厂商也加大了支持力度。可见,国内面板产能整体出货量的提升将会带动了偏光片的国产替代需求,随着我国面板厂商国际市场话语权的提升,偏光片国产化逐渐成为趋势。

关注我们

公众号:china_tp

微信名称:亚威资讯

显示行业顶级新媒体

扫一扫即可关注我们